27 ต.ค. 2025

กลยุทธ์

ตัวบ่งชี้ทางเทคนิคที่เทรดเดอร์ทุกคนควรรู้

การเลือกตัวบ่งชี้ให้สอดคล้องกับสภาวะตลาด2. RSIStochastic Oscillator – โมเมนตัมและการกลับตัว5. ADX6. Fibonacci Retracements และ Fibonacci Extensions7. Ichimokuตัวบ่งชี้นำ (Leading) กับ ตัวบ่งชี้ตาม (Lagging)การเลือกตัวบ่งชี้ที่เหมาะสมวิธีจัดการความเสี่ยงข้อผิดพลาดทั่วไปเมื่อใช้ตัวบ่งชี้คำถามที่พบบ่อย (FAQ)คำศัพท์สำคัญ

เช่นเดียวกับสิ่งต่างๆ ในชีวิต ในตลาดฟอเร็กซ์ ความรู้คือกุญแจสู่ความสำเร็จ เพื่อที่จะประสบความสำเร็จ เทรดเดอร์จำเป็นต้องเรียนรู้การวิเคราะห์ทางเทคนิค เรื่องสำคัญเลยคือการเรียนรู้ตัวบ่งชี้ทางเทคนิค

MACD, RSI หรือ Stochastic นั้นไม่ซับซ้อนอย่างที่คิด ในบทความนี้ เราจะช่วยให้คุณเข้าใจว่าตัวบ่งชี้ทางเทคนิคยอดนิยมบางตัวทำงานอย่างไร และจะช่วยคุณได้อย่างไร

ตัวบ่งชี้ Forex ที่ได้รับความนิยมมากที่สุดส่วนใหญ่ได้มาจากข้อมูลราคา พวกเขานำปริมาณการซื้อขาย ปริมาณตามจำนวนครั้ง (tick volume) หรือข้อมูลอื่น ๆ มาพิจารณา ขึ้นอยู่กับตลาดและซอฟต์แวร์การเทรด

ตัวบ่งชี้ทางเทคนิคที่ดีที่สุดสำหรับเทรดเดอร์ฟอเร็กซ์

การเลือกตัวบ่งชี้ให้สอดคล้องกับสภาวะตลาด

ตลาดเคลื่อนไหวในรูปแบบที่แตกต่างกัน ตัวบ่งชี้ที่คุณใช้ควรเหมาะสมกับสภาพแวดล้อมของตลาด มิฉะนั้นคุณอาจเสี่ยงที่จะตามสัญญาณที่ผิดพลาดได้

ตลาดที่อยู่ในแนวโน้ม (Moving Average, MACD, ADX และ Ichimoku): เมื่อใดที่ตลาดเคลื่อนไหวไปในทิศทางใดทิศทางหนึ่งอย่างมีโมเมนตัม ไม่ว่าจะขึ้นหรือลง คุณควรใช้ตัวบ่งชี้ที่ช่วยให้คุณอยู่กับแนวโน้มนั้นต่อไป โดยไม่ออกจากการเทรดเร็วเกินไป ค่าเฉลี่ยเคลื่อนที่ (MA) ช่วยปรับให้ราคาเรียบขึ้นและแสดงทิศทางของมันให้คุณเห็น MACD และ ADX ให้การยืนยันว่าแนวโน้มมีความแข็งแกร่ง

ตลาดที่เคลื่อนไหวในกรอบ (RSI, Stochastic RSI, Bollinger Bands): บางครั้งราคาก็เพียงแค่ดีดตัวขึ้นลงระหว่างแนวรับและแนวต้าน โดยไม่สามารถทะลุผ่านไปได้ ออสซิลเลเตอร์อย่างเช่น RSI และ Stochastic RSI บอกคุณเมื่อราคาถูกยืดออกไปมากเกินไปในทิศทางขึ้นหรือลง และ Bollinger Bands แสดงขอบเขตของช่วงราคา

ตลาดผันผวน (ATR, Bollinger Bands): เมื่อตลาดแกว่งตัวไปมาอย่างรวดเร็ว ก็ควรที่จะบริหารความเสี่ยง ATR (Average True Range) หรือ ค่าเฉลี่ยของช่วงราคาที่แท้จริง บอกคุณว่าราคาขยับไปโดยเฉลี่ยเท่าไร Bollinger Bands ขยายตัวและหดตัวตามความผันผวน ทำให้คุณรับรู้ได้ว่าตั้งแต่ตอนไหนที่สถานการณ์เริ่มร้อนแรงขึ้น

| ประเภทของตลาด | ตัวบ่งชี้ | ใช้ทำอะไร |

| มีแนวโน้ม | MA, MACD, ADX, Ichimoku | ติดตามและยืนยันแนวโน้ม |

| เคลื่อนไหวในกรอบ | RSI, Stochastic RSI, Bollinger Bands | ตรวจจับการกลับตัวที่แนวรับหรือแนวต้าน |

| ผันผวน | ATR, Bollinger Bands | กำหนดจุดหยุดและเป้าหมายกำไรใหม่ |

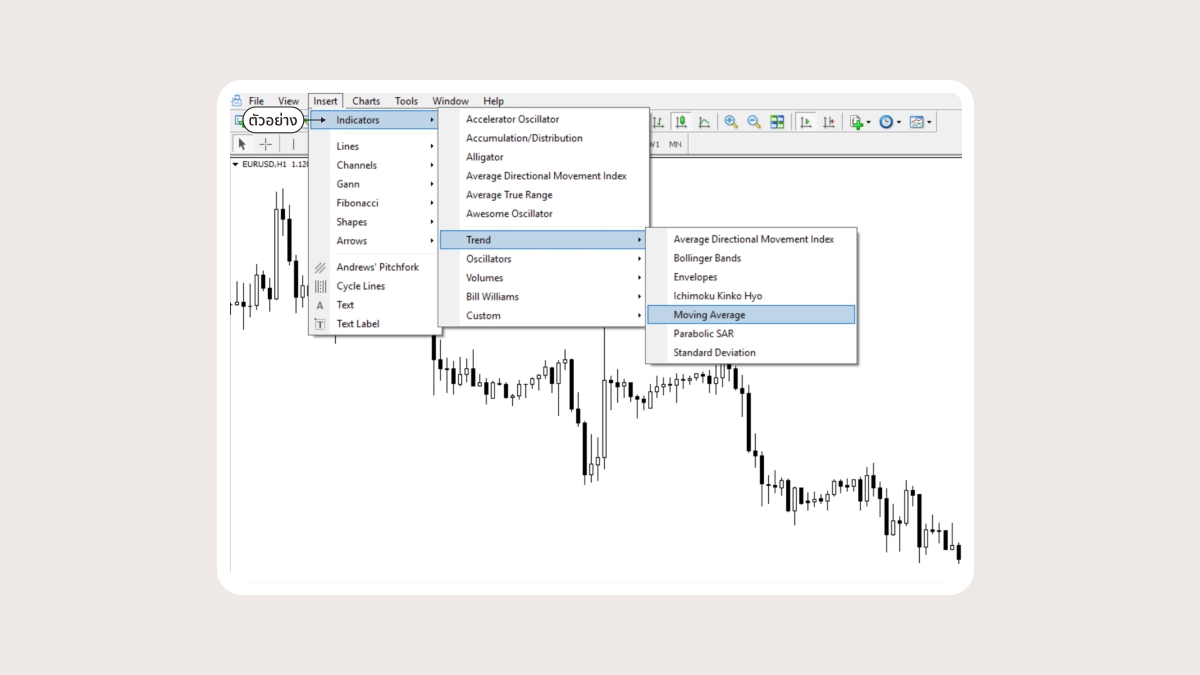

1. Moving average

Moving averages (MA) หรือ ค่าเฉลี่ยเคลื่อนที่ ช่วยในการระบุและติดตามแนวโน้ม MA คือเส้นที่แสดงค่าเฉลี่ยของราคาในช่วงเวลาที่เลือก มันไม่ได้ทำนายราคาในอนาคต แต่ให้ภาพรวมของทิศทางตลาดในปัจจุบัน มันช่วยปรับความผันผวนให้เรียบและกำจัดสัญญาณรบกวนที่ไม่ต้องการออกไป ทำให้คุณสามารถมุ่งเน้นไปที่แนวโน้มหลักแทนการปรับฐาน แนวโน้มเป็นขาขึ้นเมื่อราคาของคู่สกุลเงินอยู่เหนือเส้น MA และแนวโน้มเป็นขาลงเมื่อราคาตกลงต่ำกว่าเส้น MA

ข้อดี:

ระบุทิศทางของแนวโน้ม

ค้นหาจุดกลับตัวของแนวโน้ม

แสดงระดับแนวรับและแนวต้านที่เป็นไปได้

ข้อเสีย:

- ช้ากว่าราคาปัจจุบัน (จะเปลี่ยนแปลงช้ากว่ากราฟราคาเพราะตัวบ่งชี้นี้อ้างอิงจากราคาในอดีต)

เคล็ดลับ:

MA นั้นมีอยู่สี่ประเภทด้วยกัน ได้แก่ Simple, Exponential, Linear weighted และ Smoothed ค่าเฉลี่ยเคลื่อนที่แบบเอ็กซ์โปเนนเชียล (EMA) ให้ความสำคัญกับราคาล่าสุดมากกว่า จึงตอบสนองต่อความเปลี่ยนแปลงได้รวดเร็วกว่า ส่วนค่าเฉลี่ยเคลื่อนที่แบบเรียบ (SMA) ช่วยลดสัญญาณรบกวนและให้ภาพรวมในระยะยาวที่ชัดเจนยิ่งขึ้น

คำแนะนำการตั้งค่าและกรอบเวลา

ค่าเริ่มต้น: เส้น SMA/EMA ช่วงเวลา 20, 50, 100, 200

เส้น MA ที่สั้นกว่า (10–20) มีประโยชน์สำหรับการเทรดรายวัน แต่จะส่งสัญญาณเท็จมากกว่า

เส้น MA ที่ยาวกว่า (100-200) บนกราฟรายวันหรือรายสัปดาห์จะช่วยลดสัญญาณรบกวน

ข้อผิดพลาดที่พบบ่อย: การใช้เส้นค่าเฉลี่ยเคลื่อนที่ (MA) จำนวนมากเกินไปในกราฟเดียวกัน ทำให้เกิดความสับสน

2. RSI

Relative Strength Index (RSI) หรือ ดัชนีความแข็งแกร่งสัมพัทธ์ คือ ตัวบ่งชี้โมเมนตัมที่แสดงให้เห็นว่าราคากำลังเคลื่อนที่อย่างรวดเร็วเพียงใด และราคานั้นถูกดึงไปในทิศทางใดทิศทางหนึ่งมากเกินไปหรือไม่ เมื่อมันเข้าสู่เขตสุดขั้ว นั่นมักบ่งชี้ว่าตลาดอาจถึงเวลาที่จะหยุดพักหรือกลับตัวแล้ว

ค่า RSI ที่สูงกว่า 70 หมายถึง ภาวะซื้อมากเกินไป ซึ่งผู้ซื้ออาจเก็บกำไรในจุดนี้ ทำให้ราคาปรับตัวลดลง

ค่า RSI ที่ต่ำกว่า 30 หมายถึง ภาวะขายมากเกินไป ซึ่งผู้ขายอาจหมดแรงและราคาอาจดีดตัวขึ้น

ไดเวอร์เจนซ์: หากราคาทำจุดสูงสุดใหม่ แต่ RSI ทำจุดสูงสุดที่ต่ำกว่าเดิม แสดงว่าโมเมนตัมกำลังอ่อนตัวลง และอาจเกิดการกลับตัวตามมา สิ่งเดียวกันนี้ใช้ได้ผลในทางกลับกันในแนวโน้มขาลง

คำแนะนำการตั้งค่าและกรอบเวลา

ค่าเริ่มต้น: RSI 14 ช่วงเวลา

ระดับคลาสสิก: 70/30 ในแนวโน้มที่แข็งแกร่ง ให้ขยายเป็น 80/20

ใช้ได้ดีที่สุดบนกราฟ H1–รายวัน

กราฟ M5–M15 มักจะมีสัญญาณรบกวนมากเกินไป

ข้อผิดพลาดทั่วไป: เข้าขายเมื่อ RSI >70 หรือเข้าซื้อเมื่อ RSI < 30 โดยไม่ตรวจสอบบริบทของแนวโน้ม

ข้อดีของ RSI:

อ่านง่าย: เส้นที่เคลื่อนที่ระหว่าง 0 ถึง 100

มีประโยชน์ในการสังเกตจุดกลับตัวและจุดหมดแรง

ทำงานได้ดีร่วมกับตัวบ่งชี้แนวโน้ม เช่น ค่าเฉลี่ยเคลื่อนที่

ข้อเสียของ RSI:

ในแนวโน้มที่แข็งแกร่ง RSI สามารถอยู่ในสถานะซื้อมากเกินไปหรือขายมากเกินไปได้นาน เทรดเดอร์หลายคนมักจะเข้าร่วมเร็วเกินไปอย่างผิดพลาด

สรุป RSI ให้ภาพรวมอย่างรวดเร็วของโมเมนตัมและจุดที่อาจเกิดการเปลี่ยนแปลง ใช้เพื่อกรองจุดเข้าและออก แต่ต้องยืนยันด้วยเครื่องมืออื่นด้วยเสมอ เช่น ตัวบ่งชี้แนวโน้มหรือความผันผวน

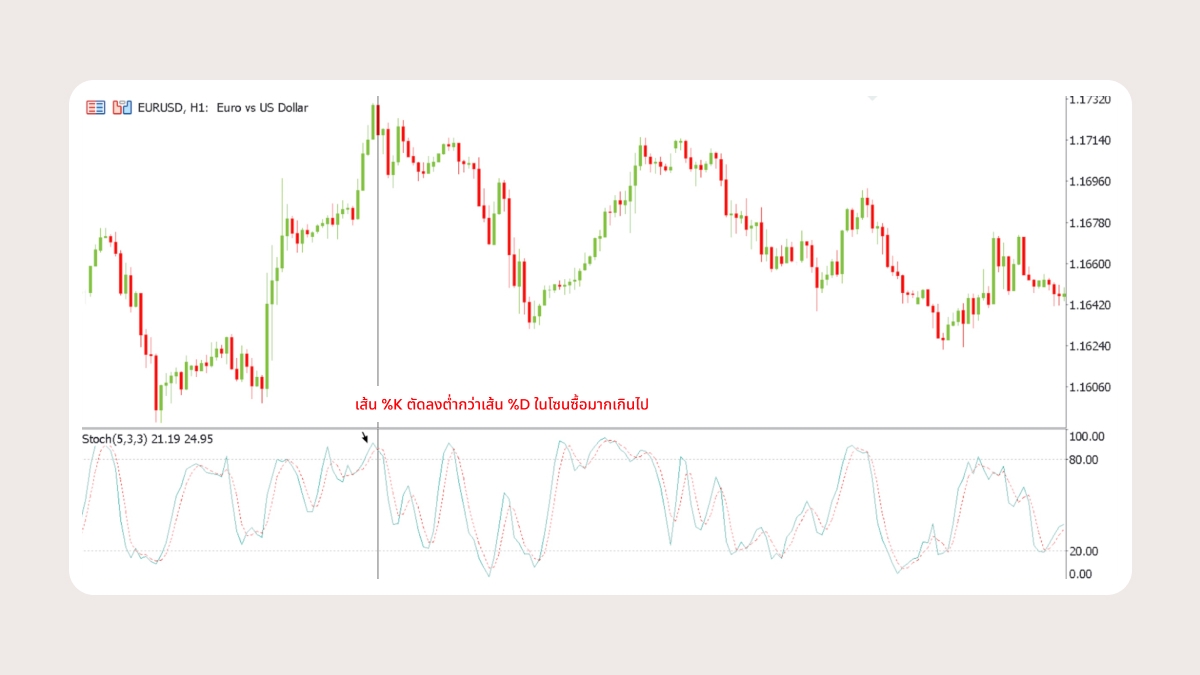

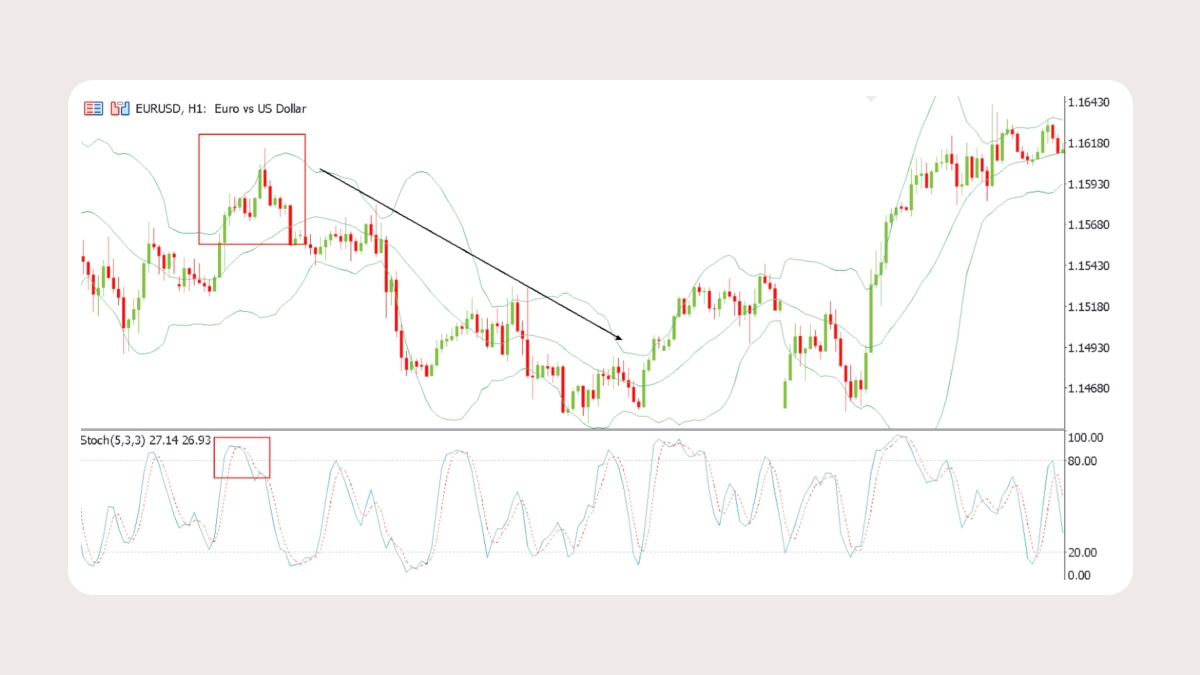

Stochastic Oscillator – โมเมนตัมและการกลับตัว

Stochastic Oscillator เป็นเครื่องมือโมเมนตัมอีกตัวหนึ่ง มันดูว่าราคาปิดอยู่ที่จุดใดเมื่อเทียบกับระดับสูงสุดล่าสุดและระดับต่ำสุดล่าสุด สิ่งนี้จะให้สัญญาณเบื้องต้นเกี่ยวกับการกลับตัวที่อาจเกิดขึ้นผ่านการอ่านค่าและการตัดกันของระดับการซื้อมากเกินไปและการขายมากเกินไป

วิธีการอ่าน:

หากค่าสูงกว่า 80 ตลาดกำลังอยู่ในสภาวะซื้อมากเกินไป การเคลื่อนไหวขาขึ้นอาจกำลังหมดแรง

หากค่าต่ำกว่า 20 ตลาดกำลังอยู่ในสภาวะขายมากเกินไป แรงกดดันในการขายอาจสิ้นสุดลงในตอนนี้

โปรดให้ความสนใจกับจุดตัด เมื่อเส้นเร็ว (%K) ตัดต่ำกว่าเส้นช้า (%D) ในเขตซื้อมากเกินไป อาจบ่งชี้ถึงสัญญาณให้เข้าขาย เมื่อเส้น %K ตัดขึ้นไปเหนือเส้น %D ในเขตขายมากเกินไป อาจชี้ให้เห็นถึงโอกาสในการเข้าซื้อ

คำแนะนำการตั้งค่าและกรอบเวลา

ค่าเริ่มต้น: 5,3,3 (%K และ %D)

ซื้อมากเกินไปเมื่อสูงกว่า 80, ขายมากเกินไปเมื่อต่ำกว่า 20

ทำงานได้ดีที่สุดบนกราฟ M15 ถึง H4 สำหรับการจับจังหวะการกลับตัว

ข้อดี:

ตอบสนองต่อการเปลี่ยนแปลงของโมเมนตัมอย่างรวดเร็ว

มีประโยชน์สำหรับการตรวจจับการกลับตัวระยะสั้น

ทำงานได้ดีในตลาดที่เคลื่อนไหวในกรอบหรือเคลื่อนไหวไปด้านข้าง

ข้อเสีย:

สามารถส่งสัญญาณเท็จในแนวโน้มที่แข็งแกร่ง

ต้องการการยืนยันจากเครื่องมืออื่นเพื่อหลีกเลี่ยงสัญญาณเท็จ

2. Bollinger Bands

Bollinger Bands คือเส้นค่าเฉลี่ยเคลื่อนที่สามเส้นที่ช่วยวัดความผันผวนของตลาด แถบกลางมักจะเป็นค่าเฉลี่ยเคลื่อนที่แบบเรียบ 20 ช่วง (20-period SMA) ซึ่งใช้ระบุทิศทางของแนวโน้ม แถบด้านบนและด้านล่าง ("แถบความผันผวน") คือค่าเบี่ยงเบนมาตรฐานสองค่าที่อยู่เหนือและใต้แถบกลาง ราคากำลังเคลื่อนไหวอยู่รอบเส้นกลางอย่างต่อเนื่อง ��เมื่อแถบด้านนอกขยายกว้างขึ้น ความผันผวนของตลาดจะเพิ่มขึ้น และในทางกลับกัน ช่วงที่มีความผันผวนสูงและต่ำมักเกิดขึ้นสลับกันไป ดังนั้นการแคบลงของแถบมักหมายความว่าความผันผวนกำลังจะเพิ่มขึ้นอย่างรวดเร็ว

ข้อดี:

- เหมาะอย่างยิ่งในตลาดที่เคลื่อนไหวในกรอบหรือตลาดไซด์เวย์ เนื่องจากเส้นเหล่านี้สามารถใช้เป็นแนวรับและแนวต้านได้

ข้อเสีย:

ไม่มีประโยชน์ในตลาดที่มีแนวโน้ม

ต้องการการยืนยันจากตัวบ่งชี้อื่น ๆ

วิธีการอ่าน:

ยิ่งราคาเข้าใกล้ขอบบนมากเท่าไร สินทรัพย์ก็จะยิ่งอยู่ในภาวะซื้อมากเกินไปมากขึ้นเท่านั้น มันจะหยุดพุ่งขึ้นในที่สุดและกลับทิศทางการเคลื่อนไหวเหนือเส้นบนหรือใต้เส้นล่างอาจมีความหมายต่างกัน ขึ้นอยู่กับบริบทของตลาด ในสภาวะที่ตลาดเคลื่อนไหวในกรอบราคา การที่ราคาสัมผัสขอบบนหรือล่างมักเป็นสัญญาณของภาวะอ่อนแรงและมีแนวโน้มที่จะเกิดการกลับตัว อย่างไรก็ตาม ในแนวโน้มที่แข็งแกร่ง ราคาสามารถ "เคลื่อนไปตามแถบ" ได้ และการพุ่งทะลุอาจยืนยันการต่อเนื่องต่อไปได้ ควรยืนยันด้วยตัวกรองแนวโน้มหรือเครื่องมือวัดโมเมนตัมก่อนดำเนินการเสมอ

คำแนะนำการตั้งค่าและกรอบเวลา

ค่าเริ่มต้น: เส้น SMA 20 ช่วงเวลา พร้อมค่าเบี่ยงเบนมาตรฐาน 2 ค่า

ทำงานได้ดีที่สุดบนกราฟ H1–รายวัน กรอบเวลาที่ต่ำมากมักจะให้ "สัญญาณหลอก"

ข้อผิดพลาดทั่วไป: การมองว่าทุกครั้งที่สัมผัสขอบเป็นสัญญาณกลับตัว

3.ATR

Average True Range (ATR) หรือ ค่าเฉลี่ยของช่วงราคาที่แท้จริง เป็นตัววัดความผันผวน มันบอกคุณว่าตลาดมักจะเคลื่อนไหวมากเพียงใดในช่วงเวลาที่กำหนด เทรดเดอร์มักใช้มันเพื่อกำหนดจุดหยุดขาดทุนและจัดการความเสี่ยง เพราะมันปรับตัวโดยอัตโนมัติเมื่อตลาดมีความเคลื่อนไหวมากขึ้นหรือน้อยลง ATR จะพิจารณาที่แต่ละแท่งราคาและหาค่าที่มากที่สุดจากสามค่า ได้แก่ ราคาสูงสุดลบราคาต่ำสุดของวันนี้, ราคาสูงสุดของวันนี้ลบราคาปิดของเมื่อวาน หรือราคาปิดของเมื่อวานลบราคาต่ำสุดของวันนี้ “ช่วงราคาที่แท้จริง” นั้นจะถูกเฉลี่ยในช่วงระยะเวลาหนึ่ง โดยปกติจะเป็น 14 ช่วงเวลา ATR มุ่งเน้นเฉพาะความผันผวนเท่านั้น ว่าการแกว่งตัวกว้างแค่ไหน ไม่ใช่ทิศทางของมัน

วิธีการอ่าน

ถ้าเส้น ATR กำลังไต่ขึ้น การแกว่งตัวของราคาเริ่มมีขนาดใหญ่ขึ้น ถ้าหากเส้น ATR กำลังร่วงลง ตลาดก็กำลังสงบลง

ช่วยให้คุณหลีกเลี่ยงการวางจุดหยุดที่แคบเกินไป หาก ATR แสดง 50 pip บน EURUSD การตั้งจุด Stop ที่ 10 pip มีโอกาสสูงที่จะถูกตัดออกโดยสัญญาณรบกวน โดยทั่วไป การใช้ระยะห่างที่ 1-2 เท่าของค่า ATR จะปลอดภัยกว่า

กฎโดยทั่วไปคือ หากค่า ATR สูงกว่า 25 มักบ่งชี้ถึงสภาวะที่ตลาดมีแนวโน้มแข็งแกร่ง ในขณะที่ค่าต่ำกว่า 25 มักหมายถึงตลาดที่อ่อนแรงหรือเคลื่อนไหวในกรอบ

คำแนะนำการตั้งค่าและกรอบเวลา

ค่าเริ่มต้น: 14 ช่วงเวลา

ใช้ได้กับทุกกรอบเวลา

เหมาะที่สุดเมื่อใช้ร่วมกับเครื่องมือวิเคราะห์แนวโน้ม ในขาขึ้น ค่า ATR จะช่วยให้คุณตั้งจุด Stop ที่ไม่ถูกจากการย่อตัวตามปกติของราคา

ข้อดี:

มันจะปรับตัวเข้ากับสภาวะตลาดโดยอัตโนมัติ ทำให้จุดหยุดขาดทุน (Stop Loss) และขนาดสถานะของคุณปรับตามความผันผวนของตลาดได้

ใช้ได้กับทุกตลาดและทุกกรอบเวลา

เป็นเส้นเดียว อ่านง่าย เข้าใจง่าย

ข้อเสีย:

ในตลาดที่เงียบมาก อาจหาจุด Stop ที่เหมาะสมได้ยาก

จำเป็นต้องใช้ร่วมกับเครื่องมืออื่น เนื่องจาก ATR ไม่สามารถให้สัญญาณซื้อขายได้ด้วยตัวเอง

4. MACD

MACD (Moving Average Convergence/Divergence) เป็นออสซิลเลเตอร์ที่ใช้วัดแรงขับเคลื่อนเบื้องหลังของตลาด มันแสดงให้เห็นเมื่อตลาดเริ่มเหนื่อยกับการเคลื่อนไหวในทิศทางเดียวและต้องการพักตัว (การปรับฐาน) เมื่อออสซิลเลเตอร์ถึงระดับสูงสุดแล้ว พวกมันมักจะแกว่งกลับมา การกลับตัวนี้อาจเกิดขึ้นก่อนการชะลอตัวหรือการกลับทิศทางของราคา แต่แนวโน้มที่แข็งแกร่งอาจยังคงดำเนินต่อไป ดังนั้นจึงควรมองหาการยืนยันเพิ่มเติมเสมอ

วิธีการทำงาน:

เส้น MACD คือความแตกต่างระหว่าง EMA ช่วงเวลา 12 กับ 26

เส้นสัญญาณคือค่าเฉลี่ยเคลื่อนที่แบบเอ็กซ์โพเนนเชียล (EMA) 9 ช่วงของเส้น MACD

ฮิสโตแกรมคือกราฟแท่งที่แสดงระยะห่างระหว่างเส้น MACD กับเส้นสัญญาณ

วิธีการอ่าน:

การขึ้น/ลงอย่างรุนแรง: ขายเมื่อแท่งฮิสโตแกรมเริ่มลดลงหลังจากเพิ่มขึ้นอย่างแรง ซื้อเมื่อแท่งฮิสโตแกรมเริ่มเพิ่มขึ้นหลังจากลดลงอย่างมาก

การตัดกันระหว่างฮิสโตแกรมกับเส้นสัญญาณ: ซื้อเมื่อ MACD-ฮิสโตแกรมสูงขึ้นเหนือเส้นสัญญาณ ขายเมื่อ MACD-ฮิสโตแกรมต่ำกว่าเส้นสัญญาณ

เส้นศูนย์เป็นการยืนยันเพิ่มเติม: เมื่อ MACD ตัดผ่านเส้นศูนย์ จะแสดงถึงความแข็งแกร่งของกระทิงหรือหมี มันอาจเป็นสัญญาณให้ซื้อเมื่อ MACD-ฮิสโตแกรม ขึ้นสูงกว่า 0 และขายเมื่อมันตกลงต่ำกว่า 0

ไดเวอร์เจนซ์: หากราคาเพิ่มขึ้นแต่ MACD ร่วงลง แสดงว่าการปรับตัวขึ้นนั้นไม่ได้รับการยืนยันจากตัวบ่งชี้ และอาจใกล้สิ้นสุดลง และในทางกลับกันก็เช่นเดียวกัน

คำแนะนำการตั้งค่าและกรอบเวลา

ค่าเริ่มต้น: EMA 12, 26 + EMA 9 (เส้นสัญญาณ)

เหมาะที่สุดกับกราฟ H1 และสูงกว่า

สัญญาณมีสัญญาณรบกวนบนกราฟ M1–M5

ข้อผิดพลาดทั่วไป: การพึ่งพาการตัดกันของเส้นเพียงอย่างเดียวโดยไม่พิจารณาแนวโน้มหลัก

ข้อดี:

MACD สามารถใช้ได้ทั้งในตลาดที่มีแนวโน้มและตลาดที่เคลื่อนไหวในกรอบ

หากคุณเข้าใจ MACD แล้ว การเรียนรู้การทำงานของออสซิลเลเตอร์อื่น ๆ จะเป็นเรื่องง่ายสำหรับคุณ

ข้อเสีย:

- ตัวบ่งชี้มักช้ากว่ากราฟราคา ดังนั้นสัญญาณบางอย่างจึงมาช้า และไม่ได้ตามมาด้วยการเคลื่อนไหวของตลาดที่รุนแรง

5. ADX

Average Directional Index (ADX) เป็นตัวชี้วัดความแข็งแกร่งของแนวโน้ม มันขึ้นอยู่กับสองเส้นอื่น ๆ: +DI และ –DI สิ่งเหล่านี้ติดตามการเคลื่อนไหวของราคาขึ้นและลง เส้น ADX เองเป็นเพียงค่าเฉลี่ยที่เรียบของส่วนต่างระหว่างค่าทั้งสองเท่านั้น

เมื่อ ADX ต่ำกว่า 20 ตลาดอยู่ในภาวะอ่อนแอ และมักจะติดอยู่ในกรอบการเคลื่อนไหว

เมื่อมันสูงขึ้นเกิน 25 แนวโน้มกำลังเริ่มก่อตัวขึ้น

เมื่อมันขึ้นไปเหนือ 40 แนวโน้มจะแข็งแกร่งและโมเมนตัมกำลังเพิ่มขึ้น

หาก ADX เริ่มลดลง แนวโน้มกำลังสูญเสียพลัง แม้ว่าราคาจะยังคงเคลื่อนไหวในทิศทางเดิม

คำแนะนำการตั้งค่าและกรอบเวลา

ค่าเริ่มต้นคือ 14 ช่วง

ค่าที่สูงกว่า 25 บ่งชี้ถึงแนวโน้ม ในขณะที่ค่าที่ต่ำกว่า 20 บ่งชี้ถึงตลาดที่เคลื่อนไหวในกรอบ

เชื่อถือได้มากกว่าบนกราฟ H4 และกราฟรายวันเมื่อเทียบกับกราฟระยะสั้น

ADX ไม่แสดงทิศทาง มันบอกเพียงความแข็งแกร่งเท่านั้น

ข้อดี:

มันช่วยกรองการเทรด ถ้า ADX ต่ำกว่า 20 คุณสามารถข้ามการตั้งค่าที่อ่อนแอในตลาดที่ไม่มีแนวโน้มได้

มันยืนยันการพุ่งทะลุ ถ้า ADX เพิ่มขึ้นระหว่างพุ่งทะลุ การเคลื่อนไหวดังกล่าวมีแนวโน้มว่าจะเป็นของจริง

ข้อเสีย:

มันไม่ได้บอกคุณว่าตลาดเป็นขาขึ้นหรือขาลง ดังนั้นควรใช้ร่วมกับเครื่องมือวิเคราะห์แนวโน้มอื่น เช่น ค่าเฉลี่ยเคลื่อนที่ (Moving Average) หรือ MACD

มันอาจตอบสนองช้าเพราะใช้ค่าเฉลี่ยที่ปรับให้เรียบแล้ว (smoothed averages)

6. Fibonacci Retracements และ Fibonacci Extensions

Fibonacci Retracements คือเส้นแนวนอนที่วางบนกราฟราคา เพื่อบ่งชี้แนวรับหรือแนวต้านที่อาจเกิดขึ้น โดยอิงจากอัตราส่วนในลำดับ Fibonacci ระดับที่พบบ่อย เช่น 23.6%, 38.2%, 50%, 61.8% และ 78.6% เทรดเดอร์ให้ความสนใจกับบริเวณเหล่านี้เพราะราคาจะหยุดพักหรืออาจกลับตัวเมื่อถึงบริเวณนี้

วิธีใช้ Fibonacci Retracements:

ในแนวโน้มขาขึ้น หลังจากที่มีการปรับตัวขึ้นอย่างแข็งแกร่ง ระดับ retracement สามารถแสดงให้เห็นว่าผู้ซื้ออาจกลับเข้ามาซื้ออีกครั้งที่จุดใด

ในแนวโน้มขาลง หลังจากมีการขายออกทำกำไร พวกเขาสามารถทำเครื่องหมายบริเวณที่ผู้ขายอาจกลับเข้ามาอีกครั้ง

ระดับที่ควรจับตาเป็นพิเศษคือ 38.2% และ 61.8%

Fibonacci Extensions: เมื่อการดึงกลับสิ้นสุดลง การขยาย Fibonacci จะคาดการณ์เป้าหมายที่เป็นไปได้สำหรับการเคลื่อนไหวครั้งต่อไป ระดับทั่วไปคือ 127.2%, 161.8% และ 261.8% เทรดเดอร์จำนวนมากใช้สิ่งเหล่านี้เป็นโซนทำกำไรตามธรรมชาติเมื่อเทรดตามแนวโน้ม

คำแนะนำการตั้งค่าและกรอบเวลา

ค่าเริ่มต้น: ระดับ retracement ที่ 23.6%, 38.2%, 50%, 61.8%, 78.6%, ระดับ extension ที่ 127.2%, 161.8%

ใช้งานได้กับทุกกรอบเวลา

น่าเชื่อถือมากขึ้นในช่วงแกว่งของกราฟ H4–รายวัน

ข้อดี:

ใช้งานได้ง่ายมาก

ทรงพลังเมื่อใช้ร่วมกับสัญญาณอื่น เช่น ค่าเฉลี่ยเคลื่อนที่ (Moving Averages), Bollinger Bands หรือแนวรับแนวต้านก่อนหน้า

ข้อเสีย:

พวกมันขึ้นอยู่กับมุมมองของแต่ละคน เพราะเส้น retracement จะต่างกันไปตามจุดสวิงที่คุณเลือก

และไม่สามารถเชื่อถือได้ด้วยตัวมันเอง

7. Ichimoku

Ichimoku (อิชิโมกุ) เป็นระบบการเทรดที่รวมหลายแนวคิดไว้ด้วยกัน ทำให้คุณเห็นแนวโน้ม แรงโมเมนตัม และแนวรับแนวต้านพร้อมกัน ประกอบด้วยส่วนต่าง ๆ ดังนี้:

Kijun-sen (เส้นฐาน): แสดงแนวโน้มระยะกลาง คุณสามารถมองได้ว่ามันเป็นจุดสมดุลของตลาด

Tenkan-sen (เส้นสัญญาณ): แสดงแนวโน้มระยะสั้น มันตอบสนองเร็วและบอกการเปลี่ยนแปลงของแรงโมเมนตัม

Senkou Span A & B (เมฆ หรือ Kumo): แสดงแนวรับแนวต้านในอนาคต

Chikou Span (เส้นตามหลัง): ตรวจสอบโมเมนตัมโดยเปรียบเทียบราคาปัจจุบันกับระดับราคาที่ผ่านมา

วิธีการอ่าน:

ราคาที่อยู่เหนือเมฆ หมายถึงตลาดขาขึ้น ราคาที่อยู่ใต้เมฆ หมายถึงตลาดขาลง และราคาที่อยู่ในเมฆ หมายถึงตลาดกำลังพักตัว

การที่เส้น Tenkan-sen ตัดขึ้นเหนือหรือใต้เส้น Kijun-sen เป็นสัญญาณซื้อหรือขาย

ขอบของเมฆทำหน้าที่เป็นแนวรับและแนวต้านแบบไดนามิก

เมฆหนาหมายถึงแนวรับแนวต้านแข็งแรง ส่วนเมฆบางหมายถึงแนวรับแนวต้านอ่อนแรง

คำแนะนำการตั้งค่าและกรอบเวลา

ค่าเริ่มต้น: 9, 26 และ 52 อ้างอิงจากการซื้อขายแบบดั้งเดิมของญี่ปุ่น

ทำงานได้ดีที่สุดบนกราฟรายวันและรายสัปดาห์ แต่ก็ใช้ H4 กันอย่างแพร่หลาย

ข้อผิดพลาดทั่วไป: สนใจแค่จุดตัดของ Tenkan/Kijun โดยไม่สนใจเมฆ

ข้อดี:

รวมแนวโน้ม โมเมนตัม และแนวรับแนวต้านไว้ในตัวเดียว

มีประโยชน์สำหรับกลยุทธ์ตามแนวโน้มและการเทรดตามการพุ่งทะลุ

ข้อเสีย:

ดูน่ากลัว

มันทำงานได้ไม่ดีนักบนกราฟระยะสั้นมาก

วิธีการผสมผสานตัวชี้วัด: การตั้งค่าพร้อมใช้งาน

การพึ่งพาตัวบ่งชี้เพียงตัวเดียวอาจทำให้คุณมองไม่เห็นภาพรวมทั้งหมด นี่คือวิธีการปฏิบัติที่สามารถใช้ได้เพื่อรวมตัวบ่งชี้สองหรือสามตัวที่เสริมซึ่งกันและกัน

ตัวอย่างที่ 1: MA + MACD — แนวโน้มพร้อมการยืนยันด้วยแรงโมเมนตัม ใช้ MA เพื่อกำหนดทิศทางโดยรวม จากนั้นรอให้ MACD ตัดกันเพื่อยืนยันการเข้าซื้อ สิ่งนี้ช่วยให้คุณหลีกเลี่ยงการเทรดสวนทางกับแนวโน้มและเพิ่มโอกาสในการจับจังหวะการเคลื่อนไหวที่แข็งแกร่งขึ้น

ตัวอย่างที่ 2: Bollinger Bands + MA — การตรวจจับการพุ่งทะลุ เมื่อแถบแคบลง มักจะส่งสัญญาณการพุ่งทะลุ ถ้าราคาพุ่งทะลุออกจากแถบในทิศทางเดียวกับ MA การพุ่งทะลุนั้นมีโอกาสสูงที่จะดำเนินต่อไป

ตัวอย่างที่ 3: Bollinger Bands + MACD — การกรองสัญญาณเท็จ เมื่อราคาแตะที่แถบด้านนอก อาจหมายถึงการหมดแรงหรือการดำเนินต่อของแนวโน้ม ตรวจสอบ MACD เพื่อตัดสินใจ หากโมเมนตัมกำลังลดลง ให้ระมัดระวัง แต่ถ้าเพิ่มขึ้น การพุ่งทะลุนั้นก็น่าเชื่อถือกว่า

ตัวอย่างที่ 4: RSI + MACD — การยืนยันโมเมนตัม

RSI ชี้ให้เห็นถึงโซนซื้อมากเกินไปและขายมากเกินไป การตัดกันของ MACD ยืนยันเมื่อโมเมนตัมกำลังเปลี่ยนแปลงอย่างแท้จริง ตัวอย่างเช่น คุณมีการตั้งค่าการซื้อที่แข็งแกร่งหาก RSI ออกจากโซนขายมากเกินไป และ MACD ให้สัญญาณขาขึ้น

ตัวอย่างที่ 5: Ichimoku + RSI — แนวโน้มและภาวะอ่อนแรง

Ichimoku แสดงแนวโน้มโดยดูว่าราคาอยู่เหนือหรือใต้เมฆ RSI เตือนคุณเมื่อโมเมนตัมถูกยืดออกไป ตัวอย่างเช่น หากราคาอยู่เหนือเมฆ แนวโน้มจะเป็นขาขึ้น แต่ถ้า RSI อยู่สูงกว่า 70 อาจจะดีกว่าถ้ารอการดึงกลับก่อนที่จะเข้าเทรด

ตัวอย่างที่ 6: Stochastic + Bollinger Bands —การจับจังหวะกลับตัว

Bollinger Bands แสดงระดับราคาสุดขั้ว ส่วน Stochastic บอกจุดที่โมเมนตัมเปลี่ยนทิศ เช่น ถ้าราคาสัมผัสขอบบนและ Stochastic ตัดลงจากโซนซื้อมากเกินไป เป็นจุดเข้าขาย

ตัวอย่างที่ 7: ADX + MA — ตัวกรองแนวโน้ม

MA แสดงทิศทาง ส่วน ADX แสดงความแข็งแรง เข้าเทรดเฉพาะเมื่อราคาสูงกว่า MA และ ADX > 25 ข้ามสัญญาณเมื่อ ADX < 20

คำเตือนความเสี่ยง: แม้ตัวชี้วัดจะทำงานร่วมกันได้ดี แต่ไม่มีรูปแบบใดสมบูรณ์แบบ ควรทำการซื้อขายโดยใช้จุดตัดขาดทุน (Stop Loss) และจุดทำกำไร (Take Profit) เสมอ ตัวบ่งชี้สามารถชี้นำคุณได้ แต่การมีวินัยและการบริหารความเสี่ยงต่างหากที่ปกป้องเงินทุนของคุณ

ตัวบ่งชี้นำ (Leading) กับ ตัวบ่งชี้ตาม (Lagging)

ตัวบ่งชี้บางตัวสามารถเตือนล่วงหน้าให้คุณทราบ ขณะที่ตัวบ่งชี้อื่น ๆ ช่วยยืนยันสิ่งที่กำลังเกิดขึ้นแล้ว การเข้าใจหน้าที่ของแต่ละแบบจะช่วยให้คุณสามารถเลือกใช้ได้ถูกสถานการณ์

ตัวบ่งชี้นำ (Leading indicators) ตัวบ่งชี้นำถูกใช้เพื่อวิเคราะห์แนวโน้มราคาล่วงหน้า พวกมันส่งสัญญาณก่อนที่การเคลื่อนไหวจะเกิดขึ้นจริง เทรดเดอร์ใช้มันเพื่อพยายามคาดการณ์ว่าเมื่อใดจะมีการกลับตัวหรือการพุ่งทะลุเกิดขึ้น

ตัวอย่างเช่น RSI, Stochastic และ Fibonacci Retracements

สิ่งเหล่านี้มีประโยชน์เป็นอย่างยิ่งเมื่อตลาดติดอยู่ในกรอบหรืออยู่ที่ระดับที่อาจเกิดการเปลี่ยนแปลงได้

แต่ก็ไม่ได้แม่นยำเสมอไป หากแนวโน้มมีความแข็งแกร่งและยังคงเดินหน้าต่อไป ตัวบ่งชี้นำอาจจะแสดงสัญญาณกลับตัวที่ไม่เคยเกิดขึ้นจริง

ตัวบ่งชี้ตาม (Lagging indicators) ตัวบ่งชี้ตามจะติดตามราคาและยืนยันสิ่งที่กำลังเกิดขึ้นอยู่ พวกมันไม่ได้ถูกสร้างมาเพื่อตรวจจับจุดเริ่มต้นของการเคลื่อนไหว แต่ช่วยลดสัญญาณรบกวนและช่วยให้คุณเห็นทิศทางได้ชัดขึ้น

ตัวอย่าง: Moving Averages, MACD, Bollinger Bands, ADX และ Ichimoku

พวกมันมีประสิทธิภาพมากที่สุดในการใช้ประโยชน์จากโมเมนตัมในตลาดที่กำลังมีแนวโน้ม

เนื่องจากพวกเขาแสดงการยืนยันหลังจากเหตุการณ์เกิดขึ้นแล้ว คุณอาจพลาดจุดเข้าที่เหมาะสมที่สุด

ใช้ทั้งสองร่วมกัน

ตัวบ่งชี้นำสามารถชี้ให้เห็นการเข้าเทรดที่เป็นไปได้ ในขณะที่ตัวบ่งชี้ตามหลังจะบอกคุณว่าการเคลื่อนไหวนั้นมีความแข็งแกร่งจริงหรือไม่ ตัวอย่างเช่น สมมติว่า RSI แสดงสภาวะขายมากเกินไป นั่นคือเบาะแสที่สำคัญ หาก MACD บ่งชี้ไปในทิศทางขาขึ้นเช่นกัน นั่นคือการยืนยันตามหลังจากตัวบ่งชี้ตาม ใช้ทั้งสองอย่างนี้รวมกันทำให้คุณมีเหตุผลที่แข็งแกร่งขึ้นในการเข้าซื้อ

การเลือกตัวบ่งชี้ที่เหมาะสม

| การใช้งาน | สิ่งที่ควรตรวจสอบ | ตัวบ่งชี้ที่เหมาะที่สุด |

| ทิศทางแนวโน้ม | ตลาดกำลังขึ้นหรือลง? | Moving Averages, MACD, Ichimoku |

| ความแข็งแรงของแนวโน้ม | แนวโน้มแข็งแรงหรืออ่อนแอ? | ADX, Ichimoku |

| โมเมนตัมและความอ่อนแรง | โมเมนตัมกำลังอ่อนแรงลงหรือไม่? | RSI, Stochastic, MACD |

| ความผันผวน | ราคาเปลี่ยนแปลงโดยเฉลี่ยมากน้อยเพียงใด? | ATR, Bollinger Bands |

| แนวรับและแนวต้าน | ราคามีแนวโน้มจะหยุดหรือกลับตัวที่ไหน? | Fibonacci retracements, Ichimoku Cloud, Bollinger Bands |

| การพุ่งทะลุ | การเคลื่อนไหวครั้งใหญ่กำลังจะมาไหม? | Bollinger Band Squeeze, ADX, Moving Averages |

| การตั้งจุดหยุดขาดทุนและเป้าหมาย | จะตั้งจุดหยุดและทำกำไรที่สมเหตุสมผลตรงไหน? | ATR, Fibonacci extensions |

วิธีจัดการความเสี่ยง

แม้การตั้งค่าที่ดีที่สุดก็สามารถนำไปสู่การสูญเสียได้หากไม่มีการจัดการความเสี่ยงที่ดี ทุกการเทรดควรมีกฎชัดเจนสำหรับการตั้งจุดหยุดขาดทุน เป้าหมายทำกำไร และขนาดสถานะ

การกำหนดขนาดสถานะ

เสี่ยงเพียง 1 หรือ 2 เปอร์เซ็นต์ของบัญชีของคุณต่อหนึ่งคำสั่งซื้อขาย

จุดหยุดขาดทุน

วางจุดหยุดของคุณเหนือระดับโครงสร้างที่ชัดเจน: จุดสูงสุดหรือจุดต่ำสุดล่าสุด, ขอบของ Bollinger Band, Fibonacci retracement หรือขอบเขตของเมฆ Ichimoku

เป้าหมายกำไร

ตั้งเป้าหมายกำไรไว้ไม่น้อยกว่าสองเท่าของจุดหยุดขาดทุน ใช้ระดับที่มีเหตุผล เช่น Fibonacci extensions, ขอบตรงข้ามของ Bollinger Band หรือเขตแนวรับแนวต้านหลัก

ข้อผิดพลาดทั่วไปเมื่อใช้ตัวบ่งชี้

1. พึ่งพาตัวบ่งชี้เพียงตัวเดียว

ไม่มีเครื่องมือใดที่ใช้แค่ตัวเดียวแล้วจะรู้ได้อย่างแม่นยำว่าเมื่อไหร่ที่ควรซื้อหรือขาย ให้ใช้ตัวบ่งชี้อย่างน้อยสองตัวที่ช่วยเสริมซึ่งกันและกัน เช่น ตัวบ่งชี้แนวโน้มร่วมกับเครื่องมือวัดโมเมนตัม

2. ละเลยสภาวะตลาด

หากคุณใช้ออสซิลเลเตอร์เช่น RSI หรือ Stochastic ในแนวโน้มที่แข็งแกร่ง พวกมันมักจะส่งสัญญาณ "กลับตัว" ออกมาเร็วเกินไป วิเคราะห์ว่าตลาดกำลังมีแนวโน้มหรืออยู่ในช่วงเคลื่อนไหวในกรอบ จากนั้นใช้ตัวบ่งชี้ที่เหมาะสมกับสถานการณ์นั้น

3. ปรับค่าตัวบ่งชี้มากเกินไป

หลายคนชอบปรับค่าจนกราฟย้อนหลังที่ดูดีเกินจริง สิ่งนี้เรียกว่าการปรับเส้นให้เข้ากับข้อมูล (curve-fitting) ซึ่งมักใช้ไม่ได้ผลเมื่อเทรดจริง ยึดค่าเริ่มต้นทั่วไป เช่น RSI 14 และ MACD 12-26-9 หรือค่าเฉลี่ยเคลื่อนที่ที่ 20, 50 และ 200 ให้ทำการเปลี่ยนแปลงเฉพาะเมื่อคุณมีเหตุผลที่ชัดเจนในการทำเช่นนั้น

4. คาดหวังว่าตัวบ่งชี้จะทำนายอนาคตได้

ตัวบ่งชี้สามารถให้สัญญาณแก่คุณได้ แต่ไม่สามารถรู้อนาคตได้ และตลาดก็ไม่สามารถคาดเดาได้ พวกเขาใช้การเคลื่อนไหวของราคาในอดีตและแสดงผลออกมาในรูปแบบที่ทำให้มองเห็นรูปแบบได้ง่ายขึ้น ใช้สิ่งเหล่านี้เป็นแนวทางและตรวจสอบการยืนยันก่อนลงมือเสมอ

5. ใช้ตัวบ่งชี้หลายตัวมากเกินไป

การยัดตัวบ่งชี้ลงกราฟของคุณหลายตัวมากเกินไปมีแต่จะยิ่งสร้างความสับสน คุณจะได้รับสัญญาณที่ชี้ไปในทิศทางต่าง ๆ และไม่รู้ว่าจะเชื่อสัญญาณไหนดี ควรโฟกัสที่สองหรือสามปัจจัยที่ครอบคลุมสิ่งสำคัญ: แนวโน้ม โมเมนตัม และความผันผวนหรือโครงสร้างราคา

คำถามที่พบบ่อย (FAQ)

ตัวบ่งชี้ใดที่เหมาะสำหรับมือใหม่?

Moving Averages, RSI และ MACD อ่านง่ายและให้ข้อมูลเกี่ยวกับแนวโน้ม โมเมนตัม และการกลับตัว

ควรใช้ตัวบ่งชี้ร่วมกันอย่างไร?

อย่าใช้ตัวบ่งชี้ที่แสดงข้อมูลประเภทเดียวกันทั้งหมดเข้าด้วยกัน ควรเลือกใช้ 3 ประเภทที่แตกต่างกัน เพื่อให้เห็นภาพรวมชัดเจน

จำเป็นต้องปรับการตั้งค่าหรือไม่?

ค่าเริ่มต้นมาตรฐานใช้งานได้ดีแล้ว คุณสามารถปรับได้ภายหลังหากเข้าใจผลของการเปลี่ยนแปลงนั้น

ข้อผิดพลาดที่เทรดเดอร์มักทำคืออะไร?

การใช้ตัวบ่งชี้หลายตัวมากเกินไปหรือเชื่อถือโดยไม่ตรวจสอบพฤติกรรมของราคา RSI อาจบอกว่าซื้อมากเกินไป แต่นั่นไม่ได้หมายความว่าการเคลื่อนไหวจะสิ้นสุดลง

คำศัพท์สำคัญ

Overbought (ซื้อมากเกินไป)

ราคาขึ้นสูงเกินไปและรวดเร็วเกินไป เทรดเดอร์มักคาดหวังการปรับตัวลดลงจากจุดนี้ สัญญาณที่พบบ่อยคือ RSI อยู่เหนือ 70 หรือ Stochastic อยู่เหนือ 80

Oversold (ขายมากเกินไป)

ราคาลดลงเร็วเกินไป และเทรดเดอร์หลายคนกำลังมองหาการเด้งกลับ คุณมักจะเห็น RSI ต่ำกว่า 30 หรือ Stochastic ต่ำกว่า 20

Divergence (ไดเวอร์เจนซ์)

บางครั้งราคาและตัวบ่งชี้อาจไม่สอดคล้องกัน ราคาอาจพุ่งขึ้นแตะระดับสูงสุดใหม่ แต่ RSI กลับสร้างจุดสูงสุดที่ต่ำกว่าเดิมแทน ความไม่สอดคล้องกันเช่นนี้มักบ่งชี้ว่าโมเมนตัมกำลังหมดแรง

Standard Deviation (ส่วนเบี่ยงเบนมาตรฐาน)

นี่เป็นเพียงวิธีหนึ่งในการวัดความผันผวน เมื่อใช้ Bollinger Bands หากแถบขยายกว้างขึ้น หมายความว่าค่าเบี่ยงเบนมาตรฐานสูงขึ้นและตลาดมีความผันผวนมากขึ้น เมื่อแถบแคบลง ความผันผวนจะลดลง

Retracement (การย่อตัว)

ในแนวโน้ม ราคาไม่ได้เคลื่อนไหวขึ้นหรือลงตรง ๆ มันมักจะย่อตัวถอยกลับมาบางส่วนก่อนที่จะดำเนินการต่อไป ตัวอย่างเช่น ในระหว่างแนวโน้มขาขึ้น ราคาอาจลดลงไปถึงระดับ Fibonacci 38.2% ก่อนที่จะปรับตัวสูงขึ้นอีกครั้ง การปรับตัวลงนั้นเรียกว่า การย่อตัว

Extension (การขยาย)

การขยายคือระดับ Fibonacci ที่เกินกว่า 100 เปอร์เซ็นต์ เทรดเดอร์มักใช้สิ่งเหล่านี้เพื่อกำหนดเป้าหมายกำไร ระดับ 127.2 เปอร์เซ็นต์ และ 161.8 เปอร์เซ็นต์ เป็นสองระดับที่พบได้บ่อยที่สุด

Support (แนวรับ)

ระดับราคาที่ผู้ซื้อมักจะเข้ามาและหยุดการลดลงของราคา เทรดเดอร์หลายคนคาดหวังว่าราคาจะเด้งขึ้นเมื่อถึงระดับแนวรับ

Resistance (แนวต้าน)

ระดับที่ผู้ขายมักจะเข้ามาและหยุดการเพิ่มขึ้นของราคา เทรดเดอร์มักคาดหวังว่าการพุ่งขึ้นจะหยุดชะงักหรือถอยกลับมาที่แนวต้าน

Lagging Indicator (ตัวบ่งชี้ตาม)

ตัวบ่งชี้ที่ทำปฏิกิริยาหลังจากราคาขยับไปแล้ว มันยืนยันแนวโน้มเมื่อมันเริ่มเกิดขึ้นแล้ว

Leading Indicator (ตัวบ่งชี้นำ)

ตัวบ่งชี้ที่ให้สัญญาณเบื้องต้นว่าอาจมีการกลับตัวเกิดขึ้น

การเลือกตัวบ่งชี้ให้สอดคล้องกับสภาวะตลาด2. RSIStochastic Oscillator – โมเมนตัมและการกลับตัว5. ADX6. Fibonacci Retracements และ Fibonacci Extensions7. Ichimokuตัวบ่งชี้นำ (Leading) กับ ตัวบ่งชี้ตาม (Lagging)ก�ารเลือกตัวบ่งชี้ที่เหมาะสมวิธีจัดการความเสี่ยงข้อผิดพลาดทั่วไปเมื่อใช้ตัวบ่งชี้คำถามที่พบบ่อย (FAQ)คำศัพท์สำคัญ